贈与契約書が親から子への贈与で必要な理由と作成方法(雛形あり)!注意点や非課税制度の活用法

Contents

【記事内容を動画で解説】

贈与契約書の必要性と作成のメリット

贈与契約は法律上、口頭で行うことも可能です。しかし、後々のトラブルを避けたり、税務調査で証拠として提示したりするためには、贈与契約書を作成することがとても重要です。

贈与と贈与契約の違いとは

贈与と贈与契約は似たような言葉ですが、法律上は異なるものとされています。

贈与とは、贈与者が一方的に財産を譲渡するものであり、受贈者の合意、承諾などは不要です。

他方、贈与契約とは、贈与者が贈与することを約束し、受贈者がこれに合意することによって成立します。

これらは、大きくは以下の2つの点で違いがあります。

①贈与であれば、贈与者は、贈与実行前であればいつでも取り消しが可能(ただし、書面による贈与である場合は取り消しできません。)であるのに対し、贈与契約では、贈与のときほど簡単には取り消せず、以下に記載する親権者による取り消しなど、取り消しのために一定の理由が必要になります。

また、

②贈与であれば、相手方の年齢、意思能力などは問題とならないのに対して、贈与契約では原則として成人である必要があり、未成年者が行う場合には親権者の同意が必要となる場合があります。

贈与契約書とは

実際に贈与があったことを税務署や第三者に対して証明できるよう、贈与契約として贈与者と受贈者の間で交わす契約書のことです。

生前贈与の場合は、贈与者の死後相続人間でトラブルが起こることや、税務署から本当に贈与がされたか、もしくは譲渡されたのが本当に贈与によるものかについて指摘を受ける可能性があります。そういったリスクを回避するためにも、契約書を交わしておくことが大切です。

親子間でも契約書を作成すべき理由

贈与契約の際には、親子間でも契約書を交わすことをおすすめします。以下、詳しく理由を説明します。

トラブルを防止し、契約の内容を明確にする

贈与契約書を作成することによって、のちのトラブルを防ぐことができます。また、契約内容が明確になるため一目で確認できるようになります。

▼あわせてこちらの記事も参考にされてください。

贈与が正式に行われた証拠として残す

贈与契約は、法律上、口約束だけでも成立します。つまり、書面によらなくても、お互いに合意すれば贈与契約は成立します。しかし、口約束で行った贈与契約には問題が生じることがあります。

最大の問題は、口約束には証拠が残らないため、贈与が本当にあったかどうかを後から確認する手段がないという点です。このため、贈与を受ける側が「贈与の約束があった」と主張しても、相手がそれを履行せず、約束を放置してしまった場合、贈与が無効になる可能性があります。たとえば、相手が「そんな約束はしていない」と言い張れば、証拠がないために贈与を強制することは難しくなります。

一方で、贈与契約書を作成しておけば、その内容が証拠として残ります。贈与契約書があれば、贈与の合意が確かに存在していたことを証明できるため、相手が後から約束を反故にしようとしても、贈与を無効にすることは難しくなります。そのため、贈与契約書を用意しておけば、贈与の履行を確実に行ってもらうことができ、トラブルを防ぐことができます。

税務調査や不動産登記における証明資料として活用できる

相続が始まった後、税務調査で生前贈与が認められないことがあります。例えば、被相続人が生前に相続人の口座にお金を振り込んでいた場合、税務署がそれを贈与ではなく貸付金や名義預金と判断することがあります。こうなると、そのお金は相続人の財産ではなく故人の財産とみなされ、相続税がかかってしまいます。

このようなとき、生前贈与の際に贈与契約書を作成していれば、税務署に対して確実に生前贈与があったと証明できます。しかし、贈与契約書を作っていなかったり、少額のため贈与税の申告をしていなかった場合、贈与の証拠がないため、贈与自体が否認される可能性が高まります。

また、不動産を贈与した場合には、その所有権を正式に移転するために移転登記を行う必要があります。この手続きにより、不動産の所有者が変更されたことが法的に認められ、第三者に対しても権利を主張できるようになります。

移転登記を行う際、登記所ではその贈与が適切に行われたことを確認するために、贈与契約書の提出を求められることがあります。贈与契約書がないと、登記手続きがスムーズに進まなかったり、贈与が正式に行われたことを証明できなかったりする可能性があります。

取り消しやトラブルを避けるための効果

贈与契約書を締結しておけば、その後贈与が取り消されたり、トラブルに発展したりするのを防ぐことができます。

▼あわせてこちらの記事も参考にされてください。

一方的な贈与の取り消しを防止

法律では「書面による贈与」と「書面によらない贈与」で解除の条件が違います。書面がない場合、(すでに履行された部分を除いて)いつでも双方が契約を解除できます。しかし、書面がある贈与契約の場合、原則として解除は認められません。

贈与の約束が取り消されないように、必ず贈与契約書を作成しましょう。

贈与事実を第三者に対して客観的に証明できる

贈与契約書があれば、第三者に対して贈与が行われたことを明確に証明できます。例えば、親から子に不動産が贈与された後で、第三者が「その不動産を親から購入した」と主張してきた場合を考えてみましょう。

このようなときに贈与契約書があれば、子がその不動産を贈与によって受け取ったことを証明しやすくなります。

税務調査や法的手続きをスムーズに進める

税務調査や法的手続きをスムーズに進めるためにも、贈与契約は重要です。

贈与税や相続税の調査において、正確な証拠を提示できる

税務調査が行われた際に、贈与があったことをしっかりと証明できないと、本来贈与されていたのに、その事実が認められず不当に税金がかけられる可能性があります。さらに、その結果、多額の税金だけでなく、延滞税などのペナルティを支払わなければならないこともあります。

しかし、贈与契約書があれば、贈与の事実を客観的に示すことができます。これにより、税務調査で不当な扱いを受けず、贈与税や相続税の面で正確に対応できます。

不動産を贈与する際に登記手続きを円滑に進める

不動産を贈与で受け取った場合、贈与契約書があると登記手続きがスムーズに進みます。不動産の所有権を移すためには、所有権移転登記が必要ですが、この際に「なぜ名義を変更するのか」を説明する書類が求められます。

贈与契約書があれば、その理由を証明する書類として使えます。事前に贈与契約書を準備しておくことで、名義変更の手続きを円滑に進めることができます。

贈与契約書作成のステップと手順

贈与契約書作成のステップと手順を、以下でわかりやすく解説します。

贈与内容の確認と同意

必ず贈与者と受贈者の間で贈与内容を確認し、合意しましょう。

贈与する財産や条件について、贈与者・受贈者の間で合意する

まず、財産を贈る人と受け取る人で贈与の内容をしっかり確認しましょう。贈与契約書に記載する内容を事前に確認しておくことが重要です。以下のような点について話し合いましょう。

- 誰が財産を贈与するのか

- 誰が財産を受け取るのか

- 贈与の対象となる財産は何か

- 贈与する財産の具体的な価額

- 贈与を行う日付

- 贈与の方法

また、贈与に条件がある場合は、それも明確に確認しておく必要があります。条件については、書類に記載する必要があるため、あいまいにせずに事前に明確にしておきましょう。

話し合いが終わり、内容が確定したら、贈与者と受贈者の間で最終的な合意を取りましょう。贈与の内容について双方の認識に違いがないか、もう一度確認しておくことが大切です。どちらかが内容を誤解していると、書面にしても意味がなくなってしまいます。

また、一度贈与契約書に署名して内容が確定すると、原則として撤回できないため、合意内容には十分注意してください。

贈与日や贈与額を明確にする

贈与の内容について確認し、双方が合意に至ったら、次に贈与を行う日付と贈与する金額を具体的に決めます。これらは贈与契約の重要な要素となるため、あいまいにせず、明確に確定させることが大切です。

まず、贈与日を明確にすることで、贈与がいつ行われたかをはっきりさせることができます。これは、贈与が法律的にいつ成立したかを示す重要なポイントであり、特に税務調査の際に正確な日付が必要になることがあります。贈与日を特定しておくと、税金の計算や申告の際にスムーズに対応できます。

次に、贈与額についても詳細に決定します。具体的な金額を記載することで、後から贈与額についての誤解やトラブルを防ぐことができます。また、贈与税の計算にも正確な金額が必要となるため、曖昧な記載は避けるようにしましょう。

これらの情報は、贈与契約書に明確に記載することをおすすめします。書面に残すことで、贈与者と受贈者の間で合意した内容を第三者にも証明できる形にしておくことができます。これにより、将来的なトラブルや税務上の問題を未然に防ぐことができるでしょう。

贈与契約書の作成と保管

合意がまとまったら、次に贈与契約書を作成しましょう。書き方には特に決まりがないので、必要な内容をきちんと紙にまとめれば問題ありません。

贈与契約書は2通作成し、それぞれが保管する

贈与契約書は、贈与者と受贈者の双方が持つために、2通作成しましょう。内容をよく確認し、間違いがないことを確認したら、署名と捺印を行います。また、同じ内容であることを確認するために、2通ともに割印を押しておくとよいでしょう。

署名・捺印が済んだら、贈与者と受贈者がそれぞれ1通ずつ保管します。一方が2通とも持っていると、書類の改ざんや紛失といったトラブルの原因になることがあります。そのため、必ずそれぞれが自分の分を大切に保管してください。保管場所は、安全で紛失のリスクが少ないところを選びましょう。

実印を使うことで契約書の信頼性を高める

贈与契約書に印鑑を押す際には、実印を使うことで書類の信頼性が大幅に向上します。認印でも契約書を作成することは可能ですが、認印は他人でも簡単に押せるため、本人がしっかりと意思を持って贈与を行ったことを示すには不十分です。そのため、確実に本人の意思で作成されたことを示すためには、印鑑登録されている実印を使うことをおすすめします。

贈与契約書に記載すべき内容と形式

贈与契約書には法律上決まった形式はありませんが、のちのトラブルを防ぐために、以下のように記載することをおすすめします。

契約書に記載すべき5つの事項

贈与契約書には決まった様式が用意されておらず、基本的には自由に作成が可能ですが、第三者に対して贈与の存在を証明するためには、贈与の内容を明確にしなければなりません。一般的に、以下のような項目を記載することが多い傾向にあります。

贈与者・受贈者の情報

まず、贈与者・受贈者の情報を記載します。贈与者とは財産を贈る人のことで、受贈者とはその財産を受け取る人を指します。例えば、親が子に生前贈与を行う場合、親が贈与者、子が受贈者になります。このとき、贈与契約書では、親の名前を贈与者(甲)の欄に、子の名前を受贈者(乙)の欄に記入し、それぞれが住所を記入の上、署名と捺印をします。

贈与内容の詳細

贈与する財産の種類(現金、預貯金、不動産、株式など)や、贈与の方法を具体的に書きましょう。贈与する財産の内容があいまいだと、後々のトラブルの原因になります。誰が見ても理解できるように、できるだけ詳しく記載することが大切です。

贈与日

贈与契約書には、いつ贈与を行うのか具体的な日付を記載しましょう。贈与の事実を明確にするために、銀行振込などを利用して通帳に記録を残すと良いです。たとえば、契約書に書かれた日付と通帳の振込日が一致していれば、その契約書が正確であることを証明できます。これにより、贈与が確実に行われたことを客観的に示すことができます。

贈与額

贈与契約書に記載する数字は、あいまいではなく、細かい単位まで正確に記入しましょう。たとえば、現金の場合は「150万円」、不動産の場合は「98.35㎡」といった具合です。「約150万円」や「おおよそ100㎡」のような表現は避けてください。

また、現金の贈与契約書を手書きで作成する際には、改ざんを防ぐために数字を大字で記入することをおすすめします(例:150万円=金壱百五十萬円也)。

契約の目的や条件

贈与契約書には、贈与の目的や条件を記載することが重要です。贈与の背景や目的を明確にしておくと、後々の誤解やトラブルを防ぐことができます。たとえば、贈与の目的には「生活支援」や「事業承継」など、さまざまな理由が考えられます。これを契約書に記載しておくことで、なぜ贈与が行われたのかを明確に示せます。

また、贈与には特定の条件が付けられることもあります。例えば、「親が認知症と診断されたときに実行する」など、贈与の実行に際して具体的な条件や時期を設定する場合があります。こうした条件を記載しておくと、贈与の実行に必要な状況やタイミングが明確になり、贈与者と受贈者の間で共通の理解を持つことができます。

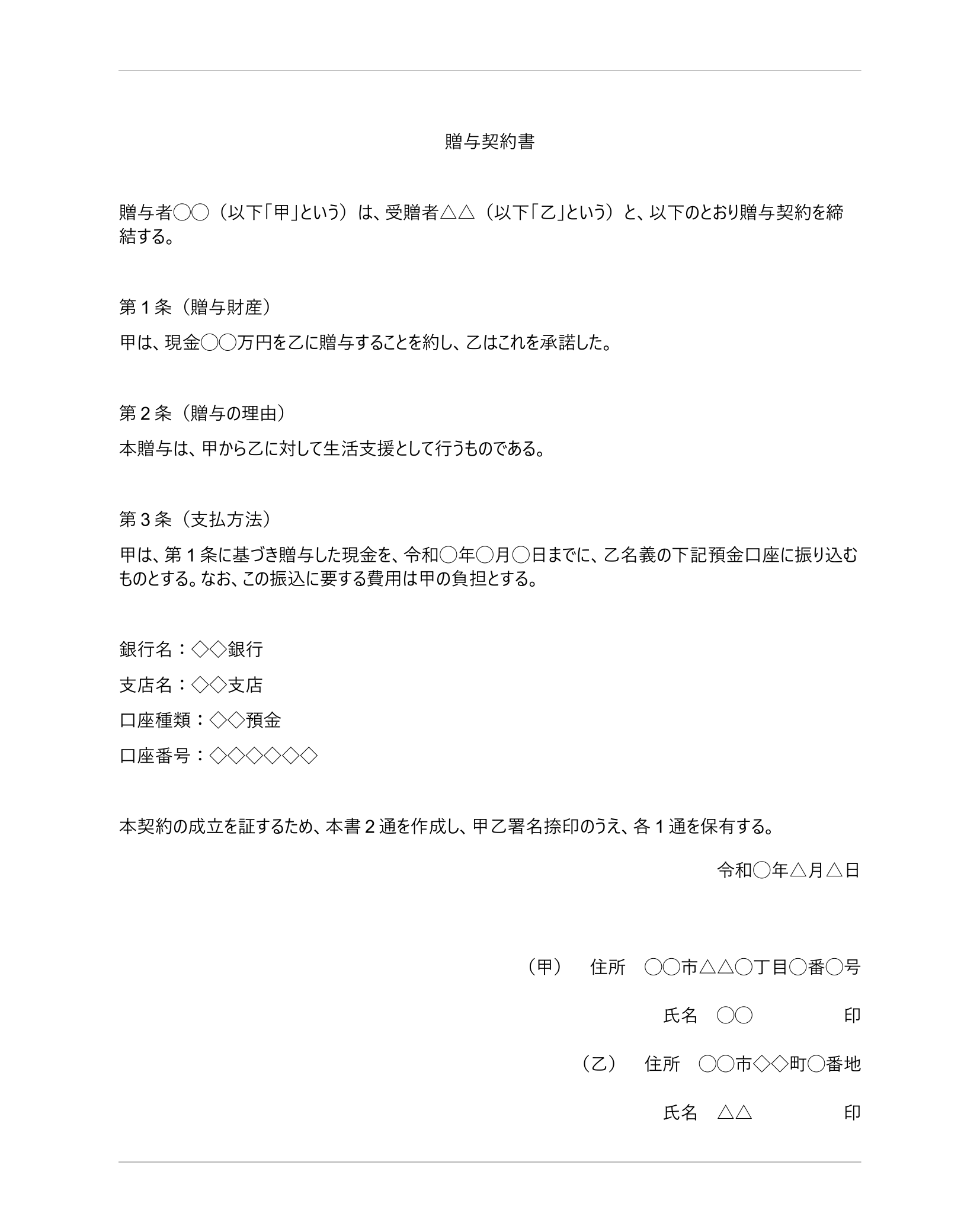

以下、贈与契約書の例を参考までに掲載します。

手書き・パソコンでの作成方法

贈与契約書の作成方法について解説します。

手書きでもパソコンでも作成可能

当事者の記入欄も含めてパソコンで作成しても押印さえしていれば効力に支障はありませんが、当事者の記入欄に関しては直筆のほうが信頼度が上がるためおすすめです。

逆に、当事者の記入欄までパソコンで作成すると、誰でも作成できてしまい信ぴょう性に欠けてしまいます。

受贈者側は、未成年本人の署名捺印だけでなく親権者の署名捺印もあった方が安全です。

契約書は同じものを2通作成し、贈与者と受贈者それぞれが1通ずつ保管します。契約書作成後に、公証役場で確定日付を付与してもらえば、さらに確実性が増します。

契約書の印鑑は実印を使用し、収入印紙が必要な場合もある

贈与契約書に押す印鑑は、認印と実印のどちらでも構いません。印鑑の種類によって契約書の効力が変わることはありません。ただし、契約に対する双方の意思をしっかり示すためには、印鑑登録をした実印を使うのがベストです。実印なら本人確認ができるので、後々のトラブルを防ぐためにもおすすめです。

また、贈与契約には収入印紙が必要になる場合もあります。収入印紙が必要になる主なケースは以下のとおりです。

- 贈与の対象が不動産の場合

- 負担付贈与で、その負担が大きく、売買や交換とみなされる場合

未成年者に対する贈与契約の注意点

未成年者でも贈与契約はできます。贈与は、贈与者の「あげます」という意思表示に対し、受贈者の「もらいます」という意思表示が合致すれば成立する契約です。最低限このことが理解できる年齢であれば、契約自体は成立します。ただし、いくつか注意点があるので、解説します。

親権者の同意が必要な場合

未成年者の贈与契約には、親権者の同意が必要な場合とそうでない場合があります。

未成年の子供が受贈者である場合、親権者の同意が必要となる

未成年者が贈与契約を結ぶときには、原則として親権者の同意が必要です。親権者の同意がない契約は、後から取り消される可能性があるため、注意が必要です。なお、2022年4月1日から成年年齢が18歳に引き下げられました。そのため、18歳以上であれば一人で契約を結べますが、18歳未満の場合は未成年者扱いとなり、親権者の同意が必要となります。

▼あわせてこちらの記事も参考にされてください。

ただし、単に利益を得る契約については親権者の同意は不要

例外として、単に権利を得るだけの単純贈与契約であれば、親権者の同意は不要であり、親権者が取り消すこともできません。たとえば、事前に約束していたお小遣いをもらう場合などが該当します。

ただし、例えば贈与税の申告が必要なケースは単に権利を得るだけとはいえず、親権者の同意が必要です。

なお、同意が不要な場合は、未成年者にも契約の内容を理解し意思表示ができる程度の意思能力が必要であるとされています。

未成年者の署名に関するルール

未成年者の署名に関するルールは、以下の通りです。

未成年者が自ら署名できる場合と、署名できない場合の違い

受贈者が未成年者である場合で、自ら署名できる場合には、まず未成年者が署名捺印し、その下に親権者も署名捺印します。

受贈者が幼児である場合など、自分で署名捺印できない場合は、法定代理人として親権者が受贈者の名前を代筆します。その際は、署名捺印欄の下部に「親権者○○が代筆」と記載します。

ただ、たとえ上手く書けなかったとしても自署が可能であるならば、本人が自署するに越したことはありません。本人の自署があったほうが信憑性が増します。

代筆は、法定代理人である親権者のみが行えます。親権者以外の人が代筆した場合は、贈与が取消される可能性があります。

未署名の場合、親権者の代筆や同意が必要

上記の通り、受贈者が自分で署名捺印できない場合は、親権者が同意の上、代筆します。

親権者が贈与契約書を代筆する場合、基本的には父母双方の記名と押印が必要です。これは、民法第818条で親権は父母が共同で行使するものとされているためです。

ただし、親権の行使には共同の意思が必要ですが、必ずしも父母の共同名義で署名する必要はありません。父母のどちらか一方が署名捺印しても、もう一方が同意していれば契約自体は有効です。

とはいえ、後々のトラブルを避けるためにも、できるだけ父母双方が署名捺印するようにしましょう。

贈与に関する非課税制度の活用法

贈与をすると贈与税がかかりますが、実は非課税になる特例もいくつかあります。いくつかご紹介します。

教育資金の一括贈与制度

教育資金を一括贈与する際には、一定額まで非課税となります。

教育資金として一定額まで贈与が非課税になる

例えば、子どもの教育にかかる費用をまとめて贈与する場合、1,500万円までが非課税になります。これは入学金や授業料、学用品、修学旅行の費用などが対象です。

ただし、塾や習い事の費用、通学の定期券代については非課税枠が500万円までとなります。この特例を利用できるのは、2023年3月31日までに30歳未満の子どもが対象で、両親や祖父母から贈与された場合です。

この制度を利用するためには、贈与を受ける人が金融機関で「教育資金口座」を開設する必要があります。この口座を通じて税務署に届け出るため、贈与された資金はこの口座で管理します。必要な時にお金を引き出すことができますが、その際、教育費用の領収書を金融機関に提出する必要があります。

結婚・子育て資金の贈与特例

結婚式の費用や、子育てのために一括贈与された場合にも、一定額までは非課税となります。

結婚や子育てに関する贈与も一定額まで非課税

子どもの結婚や孫の子育て費用として一括で贈与する場合、1,000万円までが非課税となります。ただし、結婚に関する費用については非課税枠が300万円までです。この特例を利用できるのは、2023年3月31日までに20歳以上50歳未満の人で、両親や祖父母から贈与を受けた場合です。

この制度を利用するには、贈与を受ける人が金融機関で「結婚・子育て資金口座」を開設する必要があります。贈与されたお金はこの口座で管理し、税務署への届け出も金融機関を通じて行います。必要な時に資金を引き出す際には、結婚や子育てにかかった費用の領収書を金融機関に提出する必要があります。

住宅取得や増改築資金の贈与

子や孫のマイホーム購入資金などを援助するために使えるのが「住宅取得等資金の非課税の特例」です。2021年4月1日以降の贈与に適用され、最大1,500万円まで非課税となります。

住宅取得のための資金贈与は特例により非課税措置が適用される

住宅取得のための資金贈与は以下の金額非課税となります。

消費税が10%の住宅を取得した場合の非課税限度枠 | ||

住宅用家屋に係る契約の締結日 | 一般の住宅の場合 | 省エネ等の住宅の場合 |

2019年4月1日~2020年3月31日 | 2,500万円 | 3,000万円 |

2020年4月1日~2021年12月31日 | 1,000万円 | 1,500万円 |

上記以外の住宅を取得した場合(個人間で住宅を取得した場合など)の非課税限度枠 | ||

住宅用家屋に係る契約の締結日 | 一般の住宅の場合 | 省エネ等の住宅の場合 |

~2015年12月31日 | 1,000万円 | 1,500万円 |

2016年1月1日~2020年3月31日 | 700万円 | 700万円 |

2020年4月1日~2021年 12月31日 | 500万円 | 1,000万円 |

生前贈与の際に気をつけるポイント

生前贈与の際には、気を付けることがいくつかあります。以下、詳しく解説します。

相続税の影響を考慮する

相続開始までのある一定の期間に贈与を行うと、その贈与には相続税がかかる可能性があります。

贈与者が亡くなる3年前もしくは7年前の贈与は相続税の対象となる可能性がある

暦年課税による生前贈与を行い、その後3年もしくは7年以内に贈与者が亡くなると、その贈与財産は相続税の対象に含まれます。これは、相続直前に節税対策として急いで贈与をするのを防ぐための仕組みで、「生前贈与加算」と呼ばれています。

暦年贈与とは、1月1日~12月31日までの1年間(暦年)に贈与された財産が、贈与税の基礎控除(年間110万円)以下であれば、贈与税がかからないことを活用した贈与の方法です。

令和5年度の税制改正により、生前贈与加算の期間が3年から7年に延長されました。この変更は令和6年1月1日以降の贈与から段階的に適用されていく予定です。

この規定が適用されるのは法定相続人や受遺者など、相続に関わる人への贈与のみです。孫など、相続に直接関係しない人への贈与は対象外です。

せっかく相続税を減らそうと生前贈与を行っても、これが相続税に含まれてしまうと対策の効果がなくなってしまいます。そのため、生前贈与は贈与者が元気なうちに、早めに行うことが重要です。

現金贈与における注意点

現金を贈与する際には、以下の点に注意が必要です。

銀行振込を利用して贈与の証拠を残す

現金を生前贈与する際には、直接手渡しするのではなく、銀行振込を利用することをおすすめします。銀行振込には手数料がかかりますが、その分、贈与の記録をしっかりと残すことができるメリットがあります。

銀行振込を利用すると、振込人の名前や振込金額が通帳に記録されます。これにより、贈与がいつ、誰から、いくら贈られたのかを明確に証明できます。この記録が残ることで、後々贈与があったことを客観的に示す証拠となり、税務署からの問い合わせや調査があった場合にも安心です。

定期的な贈与として扱われないように日付や金額を調整する

現金を生前贈与する際には、毎年同じ金額や同じ日に贈与しないように工夫しましょう。

生前贈与では、1年間で110万円以下の贈与なら贈与税がかからないため、この基礎控除額を活用して、複数年にわたって贈与することができます。ただし、毎年同じ時期に同じ金額を贈与していると、「定期贈与」と見なされるリスクがあります。

「定期贈与」とは、一度に大きな金額を贈与するつもりだったのを小分けにして渡していると判断されることです。この場合、税務署は「毎年の贈与額×贈与年数」として一括で課税する可能性があります。

こうしたリスクを避けるために、贈与する金額や時期を毎年変えておくと良いでしょう。例えば、贈与する金額を少しずつ変えたり、毎年贈与する日を変えたりすることで、税務署から定期贈与とみなされる可能性を低くできます。

不動産贈与における税金と特例

不動産贈与においては、特別な税金がかかります。注意しましょう。

登録免許税や不動産取得税がかかるため、計画的に進める

生前贈与で不動産を取得すると、「不動産取得税」がかかります。これは都道府県税で、税率は土地・建物ともに固定資産税評価額の3%です。

また、贈与による不動産取得には国税の「登録免許税」もかかり、こちらの税率は2%です。

一方、相続で不動産を取得する場合の税率は以下の通りかなり低くなります。

- 不動産取得税:なし

- 登録免許税:固定資産評価額 × 0.4%

こう見ると、相続で不動産を取得した方が得に見えますが、一概にそうとは言えません。贈与税は贈与時の評価額に課税されるのに対し、相続税は所有者が亡くなった時点の評価額が基準です。今は評価額が低くても、将来周辺の開発などで価値が上がる土地もあります。今後値上がりが見込まれる場合は、評価額が低いうちに贈与する方が有利です。

また、家賃収入がある賃貸物件は、所有していると相続時の財産が増えてしまうため、早めに贈与しておく方が相続税対策になります。特に中古マンションの場合、贈与税や不動産取得税、登録免許税に軽減措置があるので、建物だけを贈与するのも有効な相続対策です。

特例措置の適用条件にも注意が必要

結婚して20年以上の夫婦であれば、居住用の不動産やその購入資金に関しては、2,000万円まで贈与税がかかりません。この制度は「おしどり贈与」と呼ばれています。

ただし、この制度が適用されるのは法律上の結婚に限られるため、事実婚の夫婦は利用できないので注意が必要です。

贈与は「夫から妻へ」でも「妻から夫へ」でも問題ありませんが、贈与を受けた人は、翌年の3月15日までに贈与された不動産、もしくはその贈与資金で購入した不動産に住み始める必要があります。また、この制度を利用する際には、必ず贈与税の申告が必要です。たとえ非課税枠内で贈与税がゼロになる場合でも、申告を忘れないようにしましょう。

専門家に依頼するメリットとそのタイミング

贈与契約について悩んだ際には、早めに専門家に相談することをおすすめします。

専門家を活用する利点

弁護士や税理士などの専門家を活用すると、以下のメリットがあります。

記載漏れや手続きミスを防ぎ、スムーズに手続きが進む

贈与契約書の作成や手続きには細かいルールや注意点が多く、記載漏れや手続きのミスがあると、後々トラブルになったり、税務上の問題が生じる可能性があります。専門家に相談することで、こうしたミスを防ぎ、正確な契約書を作成できます。

また、専門家は最新の法律や税制に精通しているため、最適な手続き方法をアドバイスしてくれます。

将来的なトラブル防止に役立つ

贈与契約は、親族間で行うことが多いため、誤解や認識の違いから将来的にトラブルが生じる可能性があります。弁護士などの専門家に相談することで、契約内容を正確に整理し、記載すべき事項をきちんと盛り込むことができます。

依頼すべきタイミング

贈与契約が複雑であったり、金額が大きく大規模な財産移転を伴う場合、なるべく早いタイミングで専門家に相談することをおすすめします。贈与には税金や法律に関する細かな規定があるため、専門家のサポートを受けることで、将来的なトラブルを防ぎ、スムーズに手続きを進めることができます。

特に、贈与契約に不動産や株式などの複雑な資産が含まれる場合や、税制の特例を活用する場合は、専門家の知識が非常に役立ちます。こうした専門的なサポートについては、「円満相続ラボ」をおすすめします。

円満相続ラボは、贈与契約をはじめとした法律問題に関する基本知識やトラブル回避の方法などをわかりやすく紹介し、専門家によるサポートを提供するサービスです。まずはお気軽に、ご相談ください。

【無料相談】相続に関するお悩みは相続診断士へ

相続は十人十色、十家十色の事情や問題があるもので、その解決策は一通りではないものです。

本記事で抱えている問題が解決できているのであれば大変光栄なことですが、もしまだもやもやしていたり、具体的な解決方法を個別に相談したい、とのお考えがある場合には、ぜひ相続のプロフェッショナルである「相続診断士」にご相談することをおすすめします。

本サイト「円満相続ラボ」では、相続診断士に無料で相談できる窓口を用意しております。お気軽にご相談ください

この記事を書いたのは…

弁護士・ライター

中澤 泉(なかざわ いずみ)

弁護士事務所にて債務整理、交通事故、離婚、相続といった幅広い分野の案件を担当した後、メーカーの法務部で企業法務の経験を積んでまいりました。

事務所勤務時にはウェブサイトの立ち上げにも従事し、現在は法律分野を中心にフリーランスのライター・編集者として活動しています。

法律をはじめ、記事執筆やコンテンツ制作のご依頼がございましたら、ぜひお気軽にご連絡ください。

この記事を監修したのは…

法律事務所A.I.Links

加藤 丈晴(かとう たけはる)

私は2012年に独立し、現在は四谷に事務所を構えております。他士業とのつながりを活かし、法務・労務・交渉の総合アドバイザーとして企業、個人を問わず数多くの御依頼をいただいております。今年で独立満10年となりますが、社会的・法的弱者の支援をすることを志して弁護士を目指した当時の気持ちを忘れることなく、依頼者の信頼に応えるべく弁護士業務に臨んでおります。

サイトURL:https://www.ai-links.jp/