相続税の寄付金控除とは?控除を受ける要件やメリット・手続き方法を解説!

相続税の寄付金控除とは?

相続税の寄付金控除とは、被相続人から引き継いだ相続財産を、国や地方自治体、認定NPO法人等の団体に寄付した場合に、相続税の負担軽減を図れる制度です。

本制度を利用する場合、寄付の方法や寄付を行う組織・団体は限定されており、条件に合致しないと相続税の控除が認められないので注意しましょう。

相続税の寄付金控除を受けるための要件を解説!上限額はいくら?

こちらでは本制度を利用する要件と上限額について解説しましょう。

相続税の寄付金控除の要件

相続税の寄付金控除を利用する際は、以下の3つの要件すべてを満たす必要があります。

- 相続税の申告期限(被相続人の亡くなった事実を知った日の翌日から10カ月以内)までに寄付の手続きを完了する

- 相続財産をそのまま寄付する:例えば不動産や有価証券等は現金化せず、そのまま寄付する

- 寄付先として認められている団体・組織に寄付する

本制度が適用される団体・組織は主に次の通りです。

- 国・地方自治体

- 私立・公立学校

- 政党

- 公益社団法人および公益財団法人、社会福祉法人

- 自動車安全運転センター、日本赤十字社 等

なお、寺院や神社等の宗教法人に寄付をした場合は控除対象外となります。

控除の上限額

本制度を利用する場合、相続税ならば遺産総額から寄付した金額分を減額でき、控除の上限額は設定されていません。

相続税の計算の際、遺産総額から相続税の寄付金控除や相続税の基礎控除を差し引き、課税遺産総額が0円になれば相続税は課税されません。

なお、寄付金控除を利用し、翌年に確定申告をすれば所得税・住民税も軽減できます。ただし、所得税・住民税では寄付できる金額に上限があります。

- 所得税:寄付できるのは年間総所得の40%、税額控除の場合の控除額の上限は所得税額の25%

- 住民税:基本的には総所得金額の20%が限度、ふるさと納税に限っては個人住民税所得割額の20%までが対象

相続財産を寄付するメリットとは?

相続税の寄付金控除を行えば、相続税の負担を軽減できるとともに、翌年に確定申告をすれば所得税・住民税も軽減可能です。

また「ふるさと納税」との併用が可能なので、より多くの節税が期待できます。

ふるさと納税とは、自身の故郷ばかりでなく自由に地方自治体を選んで寄付すると、地域の特産品等をはじめとした返礼品が受け取れ、減税もできるという制度です。

ふるさと納税による寄付も控除の対象となる?

ふるさと納税による寄付でも相続税の節税が可能です。

ただし、寄付金全額が控除対象となるわけではなく「寄付金×相続税率」で控除額を算定します。

例えば、100万円を寄付した場合、相続税率10%が適用される相続人ならば、10万円の控除額となります。

また、ふるさと納税で相続税を節税するには次の要件も満たす必要があります。

- 相続人の自主的な寄付である

- ふるさと納税前に遺産分割協議が完了している

- 相続税の申告期限までに寄付し、相続税申告の際に寄付金受領証明書を添付する

- 相続財産で引き継いだ現金や預貯金を寄付する

- 返礼品の総額が50万円を超えない(50万円を超えれば一時所得になるため)

なお、相続税申告の際に手続きを行う必要があります。

相続税の寄付金控除による控除額はどのくらいになる?計算方法を解説!

こちらでは具体例を用いて、相続税の寄付金控除がどれくらい税負担の軽減に役立つのかをみてみましょう。

(例)被相続人には遺産総額6,000万円があり、法定相続人は子A・B・Cの3人である。

[ケース1]誰も寄付をしなかった場合

相続税の基礎控除(3,000万円+600万円×法定相続人の数)が利用でき、法定相続人は3人なので

3,000万円+600万円×3人=4,800万円

遺産総額6,000万円-4,800万円=1,200万円

課税遺産総額1,200万円となるので、法定相続分に応ずる取得金額は各1/3となります。

子A:400万円×10%=40万円

子B:400万円×10%=40万円

子C:400万円×10%=40万円

相続税額は合計120万円です。

[ケース2]法定相続人子Aが自主的に1,200万円の寄付をした場合

遺産総額6,000万円から寄付した金額分を差し引けます。

遺産総額6,000万円-1,200万円=4,800万円

相続税の基礎控除を利用すれば4,800万円が差し引けるので

4,800万円-4,800万円=0円

相続税は課税されません。

相続税の寄付金控除を受けるための手続き方法を流れに沿って解説!

相続税の寄付金控除を受ける場合は、次の手順で被相続人の最後の住所地を管轄する税務署へ申告します。

- 寄附財産の明細書その他一定の書類を準備する

- 相続税の申告の準備に入る

- 管轄税務署に申告する

申告の際、必要な書類は主に次の通りです。

- 相続税申告書

- 寄付先である国や地方公共団体、特定の公益法人の発行した明細書

なお、提出の際に費用はかかりませんが、寄付金控除を利用して納付税額が0円となる場合でも申告は必要です。

相続財産の寄付を行った場合の相続税申告書の書き方!

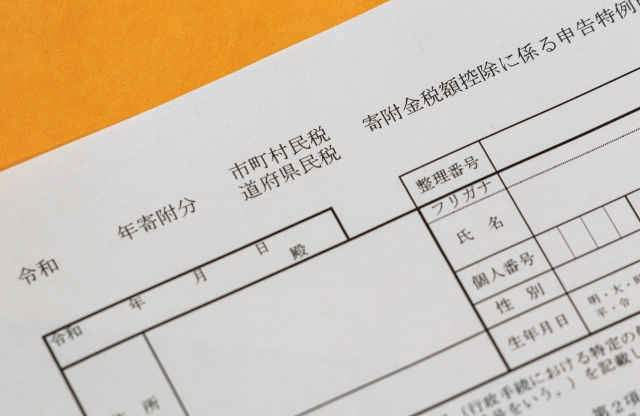

相続税の寄付金控除を受けるには、寄付の内容を相続税の申告書第14表に記載しなければいけません。手順は次の通りです。

- 申告書第14表「特定の公益法人などに寄附した相続財産又は特定公益信託のために支出した相続財産の明細」欄にて、適用を受ける特例の番号に◯印を付ける。

- 寄付(支出)年月日を記載

- 寄付(支出)した財産の明細を記載:寄付の種類・細目・所在場所・数量・価額を記載

- 寄付した団体の所在地・名称を記載

- 寄付(支出)をした相続人等の氏名を記載

- 寄付した価額の合計額を記載

寄付先である国や地方公共団体、特定の公益法人の発行した明細書を参考に記載しましょう。

相続税の寄付金控除で注意すべき点とは?

相続税の寄付金控除を利用したいときは次の2点に注意しましょう。

相続人の自主的な寄付でなければいけない

本制度を利用し相続税を軽減するには、相続人の自主的な寄付でなければいけません。

なぜなら、遺言書で寄付するように指定していたならば、相続税上は「遺贈」として扱われるからです。

そのため、被相続人が遺言で寄付を指定していた場合には、本制度の対象外となってしまいます。

みなし譲渡と判断されてしまう事態もある

税務署から寄付を「みなし譲渡」と判断されてしまう可能性に注意しましょう。

みなし譲渡とは、個人から法人に無償または低額で譲渡した際、贈与した側に所得税・消費税が課税される制度です。

主に被相続人から引き継いだ不動産や株式等を、相続人が法人に対して寄付した場合、みなし譲渡として扱われるかもしれません。

みなし譲渡として扱われる例として、不動産や有価証券の寄付をした際、寄付時の価格が取得時と比較し値上がりしているケースがあげられます。

相続財産のおすすめの寄付先をご紹介!

こちらでは、寄付をする際におすすめの団体や、相続税の寄付金控除の相談先を紹介しましょう。

弱い立場の方々の助けになる寄付を!

相続財産の寄付は国や地方自治体、学校や政党等、相続人が自由に選択可能です。寄付金控除の対象となる団体に寄付すれば、税制上の優遇措置を問題なく受けられます。

しかし、自分の引き継いだ遺産を弱い立場の方々に活用してもらいたいならば、次のような非営利団体に寄付をしてみましょう。

- 公益財団法人日本ユニセフ協会:最も支援の届き難い子ども達を最優先に活動する子ども専門の国連機関。

- 公益社団法人セーブ・ザ・チルドレン・ジャパン:子どもの貧困や自然災害による緊急支援等に取り組む国際NGO。

- 認定NPO法人フローレンス:日本における子どもの貧困・虐待やひとり親の貧困等の支援、国や地方自治体への働きかけを行うNPO。

- 認定NPO法人国境なき子どもたち:路上で暮らすストリートチルドレンを支援するNPO。

- 認定NPO法人ワールド・ビジョン・ジャパン:キリスト教精神に基づいた世界最大級の子ども支援専門の国際NGO。

- 認定NPO法人ピースウィンズ・ジャパン:国内外で生活の危機にさらされた人々を、教育、水衛生、保健、シェルター等の分野で支援する日本発祥の国際NGO。

※住民税の税額控除は地方自治体によります

相続税の寄付金控除の相談は専門家に!

相続税に関する申告・納税方法や控除制度で不明点があれば、税の専門家である「税理士」に相談してみましょう。専門家の立場から有益な回答を相談者に提供します。

また、相続全般に関する悩みがあるなら「円満相続ラボ」を利用しましょう。円満相続ラボでは「相続診断士」の紹介を無料でサポートします。

相続診断士は相続に深い知識を有する専門資格者なので、相談者の悩みへ適切なアドバイスを行います。

【無料相談】相続に関するお悩みは相続診断士へ

相続は十人十色、十家十色の事情や問題があるもので、その解決策は一通りではないものです。

本記事で抱えている問題が解決できているのであれば大変光栄なことですが、もしまだもやもやしていたり、具体的な解決方法を個別に相談したい、とのお考えがある場合には、ぜひ相続のプロフェッショナルである「相続診断士」にご相談することをおすすめします。

本サイト「円満相続ラボ」では、相続診断士に無料で相談できる窓口を用意しております。お気軽にご相談ください